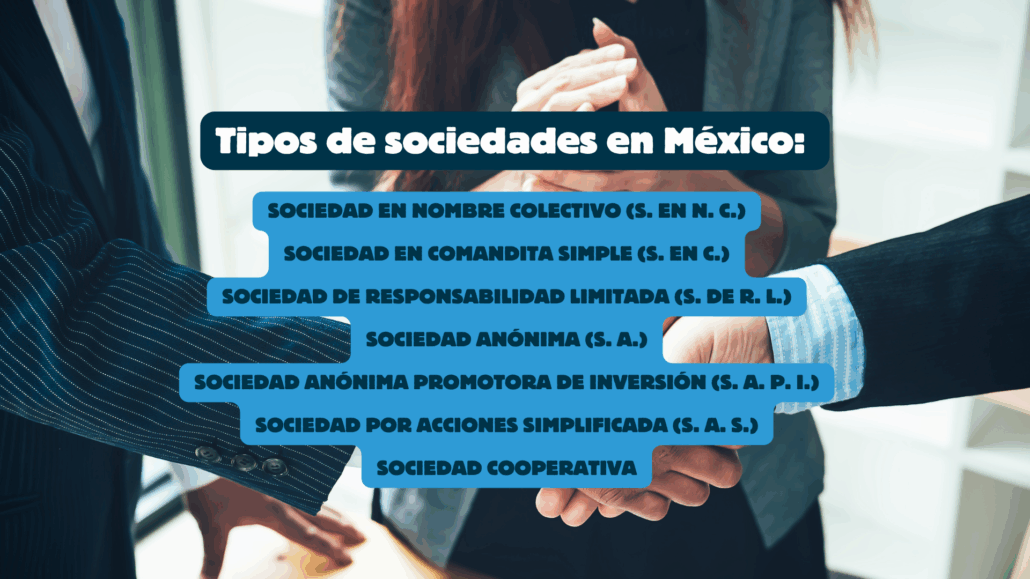

Tipos de sociedades mercantiles en México.

Una decisión clave para emprender correctamente en México son los tipos de sociedades:

Cuando una persona decide iniciar un negocio en México, suele enfocarse en el producto o servicio que va a ofrecer. Sin embargo, una de las decisiones más importantes —y a menudo subestimadas— es elegir entre los distintos tipos de sociedades en México para formalizar la empresa.

Este paso no es solo un trámite legal. Es una decisión estructural que define aspectos clave: desde la relación entre socios hasta las obligaciones fiscales y el nivel de responsabilidad ante terceros.

¿Qué son los tipos de sociedades mercantiles?

¿Qué son los tipos de sociedades mercantiles?

En México, las sociedades mercantiles están reguladas por la Ley General de Sociedades Mercantiles (LGSM). Existen varias figuras jurídicas diseñadas para adaptarse a diferentes tipos de negocio, emprendedores y objetivos de crecimiento.

Cada sociedad representa un marco legal específico. Este determina temas como la administración, la distribución de utilidades, el tratamiento fiscal, la protección del patrimonio personal y la posibilidad de recibir inversión.

Aspectos como la administración, la distribución de utilidades, el régimen fiscal, la protección patrimonial y la facilidad para atraer inversión dependen directamente del tipo de sociedad que elijas.

Sociedad en nombre colectivo (S. en N. C.)

Una de las figuras más tradicionales es la sociedad en nombre colectivo (S. en N. C.). Aquí, todos los socios responden de forma solidaria e ilimitada con su patrimonio personal ante las deudas del negocio.

Por esta razón, es una figura poco utilizada hoy en día. Sin embargo, puede ser útil en negocios familiares o locales donde haya una confianza absoluta entre los socios.

Sociedad en comandita simple (S. en C.)

Otra opción es la sociedad en comandita simple (S. en C.), que diferencia claramente entre quienes invierten y quienes administran.

Los socios comanditados manejan el negocio y asumen responsabilidad ilimitada, mientras que los comanditarios solo arriesgan su capital.

Este modelo es útil para atraer inversión sin ceder el control operativo. Por eso, suele aplicarse en pequeños negocios con necesidad de capital.

Sociedad de responsabilidad limitada (S. de R. L.)

La sociedad de responsabilidad limitada (S. de R. L.) es una de las más populares entre emprendedores y pequeñas empresas.

Limita la responsabilidad de los socios al monto de su aportación, protegiendo así su patrimonio personal. Además, ofrece flexibilidad administrativa y control sobre el ingreso de nuevos socios. Puede tener hasta 50 socios y sus participaciones no son libremente transferibles, lo que brinda estabilidad y confianza en la gestión.

Sociedad anónima (S. A.)

Si el objetivo es crecer y atraer inversión, la sociedad anónima (S. A.) es una opción sólida.

En este modelo, el capital se divide en acciones que pueden comprarse o venderse con facilidad. Esto facilita la entrada de nuevos inversionistas y el acceso a financiamiento.

Las S.A. están pensadas para empresas que buscan expansión, estructura de gobierno corporativo y, eventualmente, participación en mercados bursátiles.

Sociedad anónima promotora de inversión (S. A. P. I.).

Una variante más moderna es la sociedad anónima promotora de inversión (S. A. P. I.).

Está diseñada para startups y empresas emergentes que quieren atraer capital privado sin salir al mercado público de inmediato.

Permite mayor flexibilidad en los estatutos: puede incluir derechos preferentes, restricciones en la transferencia de acciones y protección para socios fundadores. Es la figura favorita de muchos emprendedores tecnológicos en México.

Sociedad por acciones simplificada (S. A. S.)

Para quienes buscan algo simple y económico, la sociedad por acciones simplificada (S. A. S.) es una solución ideal.

Se constituye 100% en línea, sin notario y sin capital mínimo. Además, puede ser formada por una sola persona física.

No obstante, tiene limitaciones: el ingreso anual no debe superar los cinco millones de pesos y no aplica para todas las actividades económicas. Es perfecta para freelancers, pequeños negocios o emprendedores que inician con pocos recursos.

Sociedad cooperativa

Por último, la sociedad cooperativa representa un modelo con enfoque social.

Todos los socios tienen los mismos derechos y obligaciones, y las decisiones se toman democráticamente.

Es común en comunidades rurales o asociaciones de consumidores. Su objetivo es fomentar la equidad y el beneficio colectivo, por encima del lucro individual.

Conclusión: ¿Cuál de los tipos de sociedades mercantiles te conviene?

Elegir entre los diferentes tipos de sociedades mercantiles es una decisión estratégica.

No solo te permite cumplir con la ley, también influye en cómo crecerá tu negocio y qué tan protegido estarás tú y tus socios.

Antes de elegir, evalúa el tamaño de tu proyecto, tu visión a futuro y el nivel de compromiso que deseas asumir.

| Tipo de Sociedad | Nº de Socios | Responsabilidad | Ideal para | Formalización |

|---|---|---|---|---|

| S. en N. C. | 2 o más | Ilimitada y solidaria | Negocios familiares, máxima confianza | Alta |

| S. en C. | 2 o más | Comanditados: ilimitadaComanditarios: limitada | Inversionistas pasivos | Alta |

| S. de R.L. | Hasta 50 | Limitada al capital aportado | PYMEs, familiares o entre amigos | Moderada |

| S.A. | 2 o más | Limitada | Empresas que buscan crecer y captar inversión | Alta |

| S.A.P.I. | 2 o más | Limitada | Startups con planes de inversión | Alta |

| S.A.S. | 1 o más | Limitada | Freelancers, pequeños negocios | Baja |

| Cooperativa | 5 o más | Igualitaria entre socios | Modelos comunitarios o sociales | Moderada |

¿Ya decidiste entre los tipos de sociedades el ideal para tu negocio?

En FactureHoy, PAC autorizado por el SAT, te ayudamos a emitir tus facturas electrónicas sin complicaciones, sin importar el tipo de sociedad que elijas para tu negocio.

Conoce nuestros paquetes de facturación aquí y empieza a facturar en minutos de forma segura y 100% legal.