Desde que se empezó con el uso de facturas, primero en papel, después código bidimensional, luego CFD y actualmente el CFDI, el Código Fiscal de la Federación ha establecido los requisitos fiscales que debe cumplir un comprobante para que sea válido, entre ellos el nombre y RFC del emisor, nombre y RFC del receptor, descripción del producto, valor del producto, sus respectivas tasas de impuestos, etc.

Con el uso del CFDI y de la última versión 4.0, la autoridad ha sido más estricta con respecto a los requisitos llegando al punto de validar el nombre, el RFC, el código postal y el régimen fiscal del receptor contra su propio listado de contribuyentes, marcando como erróneos los comprobantes que no coincidieran al 100%, ya sea por una coma, un punto, una letra, etc. Para evitar errores y refacturación los contribuyentes optaron por poner sus propias reglas: solo se factura en el mismo mes, sin la constancia fiscal no se puede emitir la factura, solo se puede cancelar en el año en curso, etc.

El Servicio de Administración Tributaria ya salió a pronunciarse que no es obligatorio entregar la Constancia de Situación Fiscal para la emisión de la factura electrónica, si algún contribuyente incurre en esta práctica puede ser acreedor a una multa que va desde 21 mil 420 a 122 mil 440 pesos; esto incluye al timbrado de nómina, donde el empleador no puede obligar a sus trabajadores a entregar dicha constancia.

Empieza el 2026 y con ello muchos cambios en la nómina, por lo que si están próximos al timbrado de los primeros recibos del mes o les actualizaron su sistema de facturación y no saben que revisar para saber si se emitirá correctamente, a continuación, encontrarán una lista de los principales cambios:

El salario mínimo general aumentó de 278.80 a 315.04, mientras que el salario mínimo en zona libre de la frontera norte aumentó de 419.88 a 440.87, lo que representa un incremento del 13% y del 5% respectivamente. Esto aplica desde el 01 de enero del 2026.

• Incremento en la Unidad de Medida y Actualización (UMA) de 113.14 a 117.31, este aplica desde el 01 de febrero del 2026, incremento del 3.69% que representa la inflación para el país en 2025.

• Se actualizaron las tablas de ISR para personas físicas, mismas que se pueden obtener del ANEXO 8 de la Resolución Miscelánea Fiscal y aplican desde el 01 de enero del 2026.

• Se modifica el limite de ingresos mensuales a 11,492.66 para determinar el subsidio para el empleo, aplicable también desde el 01 de enero del 2026.

• Hay modificaciones en algunos conceptos, por ejemplo:

》038 – Otros ingresos por salarios: solo deberá contener importes gravados.

》054 – Días de descanso laborados: nuevo concepto.

》055 – Días de descanso obligatorios laborados: nuevo concepto.

》056 – Previsión social: nuevo concepto enfocado en las fracciones VIII y IX del art 93 de la Ley del Impuesto Sobre la Renta.

¡Haz que tu gestión de nómina sea un éxito!

En FactureHoy, somos los líderes en facturación de nómina, ofreciendo soluciones precisas, rápidas y 100% confiables. Nos enfocamos en optimizar tus procesos, garantizar el cumplimiento legal y simplificar tus operaciones, para que puedas dedicarte a lo que realmente importa: hacer crecer tu negocio.

Con nosotros, tu tranquilidad y la de tus colaboradores están en las mejores manos.

¿ERROR EN CFDI CON METODO DE PAGO “PUE” Y FORMA DE PAGO “99”?

Actualmente la autoridad está enviando una invitación muy particular “Hemos identificado que, al emitir tus facturas, utilizas de forma incorrecta el método de pago PUE (Pago en una sola exhibición) en combinación con la forma de pago 99 y CFDI distinto a Ingreso.”

¿Distinto al ingreso? Quedarían los CFDI de egresos, de nómina y de traslado; hay que recordar que en los últimos 2 casos no puede existir dicha combinación, en los CFDI de traslado no solicita ninguno de los 2 campos, mientras que en el CFDI de nómina solicita el método de pago, pero siempre debe ser pago en una sola exhibición “PUE”

Dicho lo anterior, solo quedan los egresos, de acuerdo con el anexo 20, solo existen 2 posibles combinaciones:

Por último, hay que recordar que los CFDI tipo ingreso también tienen sus propias combinaciones:

¿Listos? La Declaración Anual del ejercicio 2024 se acerca

El calendario fiscal avanza rápidamente, y con él la obligación de presentar la Declaración Anual 2024 para personas morales y físicas.

Cuando se presenta:

Personas Morales: Tienen hasta el 31 de marzo de 2025 para presentar su Declaración Anual.

Personas Físicas: Deberán presentarlo a más tardar el 30 de abril de 2025.

Te recomendamos algunos puntos que pudieras tomar en cuenta al realizar la declaración anual.

En la Resolución Miscelánea Fiscal publicada el 30 de diciembre del 2024, se indican los plazos que tenemos para hacer cancelaciones de los CFDI’s del ejercicio anterior. Esto permite a las personas físicas y morales poder hacer las correcciones necesarias para cuando llegue el momento de realizar su declaración anual.

Te compartimos las fechas según las reglas 2.7.1.46 Resolución Miscelánea con efectos del Articulo 29-A

Personas Morales: Hasta el 31 de marzo del 2025

Personas Física: Hasta el 30 de abril 2025

Recuerda cumplir en tiempo y forma con los plazos establecidos para evitar multas.

¡Elige FactureHoy! la plataforma que te ofrece una solución rápida, sencilla y segura para emitir tus facturas electrónicas. Con su interfaz amigable y su tecnología de vanguardia, podrás gestionar tu facturación de manera eficiente y sin complicaciones. Olvídate de trámites engorrosos y dedica tu tiempo a lo que realmente importa: hacer crecer tu negocio. Con FactureHoy, cumplir con tus obligaciones fiscales nunca fue tan fácil.

El Servicio de Administración Tributaria (SAT) anunció recientemente una prórroga para que los contribuyentes habiliten su Buzón Tributario. La nueva fecha límite será el 31 de diciembre de 2025, y el incumplimiento posterior a este plazo podría derivar en sanciones fiscales.

Desde el año 2020, la habilitación del Buzón Tributario se ha convertido en un requisito obligatorio para todas las personas físicas y morales inscritas en el Registro Federal de Contribuyentes (RFC). Sin embargo, están exentas de esta obligación las siguientes categorías:

Beneficios del Buzón Tributario

El Buzón Tributario es una herramienta clave diseñada para agilizar la comunicación entre los contribuyentes y el SAT. Entre los beneficios que ofrece destacan:

Proceso para habilitar el Buzón Tributario

Los contribuyentes interesados deben ingresar al portal oficial del SAT (sat.gob.mx), seleccionar la opción “Buzón Tributario” e iniciar sesión con su RFC y contraseña o e.firma. Una vez dentro, deberán completar el formulario correspondiente, proporcionando al menos un correo electrónico y un número de teléfono móvil como medios de contacto.

Esta prórroga es una oportunidad para que más contribuyentes se pongan al día con sus obligaciones fiscales y aprovechen los beneficios que ofrece esta herramienta digital.

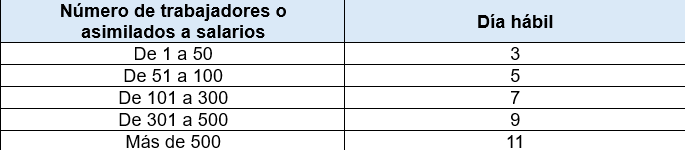

Sabias que, según el número de trabajadores que tengas laborando en tu empresa, será los días hábiles que tendrás para expedir el CFDI de nómina, esto se fundamenta en la regla 2.7.5.1. de la Regla Miscelánea Fiscal (RMF) vigente.

Los plazos que tenemos para expedir el comprobante de nómina, según el número de trabajadores o contribuyentes asimilados con los que cuenta la empresa, son los siguientes:

En cuyo caso, considerarán como fecha de expedición y entrega de tales comprobantes fiscales la fecha en que efectivamente se realizó el pago de dichas remuneraciones.

De no cumplir con los tiempos establecidos del SAT, podrás llevarte una sanción o multas por cada CFDI de cada trabajador, que no se haya cumplido correctamente

En FactureHoy, te ofrecemos un servicio integral de nómina que simplifica tus procesos y te permite enfocarte en lo que realmente importa: hacer crecer tu negocio. Con nuestra plataforma, podrás generar CFDI de manera rápida y segura, asegurando el cumplimiento de todas las normativas fiscales.

◇ Fácil de usar: Interfaz intuitiva para que gestiones tu nómina sin complicaciones.

◇ Soporte personalizado: Un equipo de expertos listo para ayudarte en cada paso.

◇ Actualizaciones constantes: Nos mantenemos al día con los cambios fiscales para que tú no tengas que preocuparte.

¡Contáctanos hoy mismo y descubre cómo podemos transformar tu administración de nómina!

De acuerdo con la Resolución Miscelánea Fiscal (RMF) 2024 establece en base al artículo 29 y 29 Bis del Código Fiscal de la Federación (CFF), los proveedores de certificación de CFDI deben seguir procedimientos específicos para certificar los comprobantes fiscales. Entre sus obligaciones, destacan las siguientes:

》Los proveedores deben recibir los CFDI de los contribuyentes y validarlos conforme al Anexo 20 publicado en el Portal del SAT.

Estas medidas aseguran la validez y el correcto manejo de los CFDI, contribuyendo a la integridad del sistema de facturación electrónica en México.

Por ello, FactureHoy te ayuda a maximiza la eficiencia de tu facturación con nuestro soporte integral. Ofrecemos servicios que garantizan cumplimiento y precisión en cada documento. ¡Llama para más detalles!

Abrir un negocio en México implica una serie de obligaciones legales, fiscales y otros conceptos que debes considerar.

En primer lugar, decidir si tu negocio lo establecerás como persona física o como persona moral. En ambos casos, deberás realizar el registro ante el Servicio de Administración Tributaria (SAT) para obtener un Registro Federal de Contribuyentes (RFC). Este registro es necesario para cumplir con las obligaciones fiscales del negocio, así como para abrir una cuenta bancaria y poder operar.

El cumplimiento fiscal en México comprende un número importante de declaraciones y varios impuestos, algunos de los más comunes son:

Estos son algunos de los impuestos más relevantes en México, pero hay otros impuestos y contribuciones que pueden variar según la actividad económica y la ubicación geográfica.

Además de los impuestos, al abrir un negocio en México, también es necesario realizar pagos a diversas instituciones u organizaciones públicas. Estos pagos pueden variar dependiendo del tipo de negocio y del lugar donde se establezca, pero aquí hay algunos de los más comunes:

Es recomendable consultar con un contador o asesor fiscal para obtener asesoramiento específico según las características de tu negocio y tu situación particular.

La discrepancia fiscal se refiere a que hay más erogaciones que ingresos, esto quiere decir que la información manifestada por el contribuyente en su declaración de impuestos es incorrecta; sí la autoridad fiscal detecta que lo declarado es equivocado, ya sea por ingresos no declarados, deducciones incorrectas o inconsistencias entre la información reportada y la información proporcionada por terceros (como empleadores o instituciones financieras).

Las sanciones o multas por discrepancia fiscal pueden ser:

Para evitar caer en una discrepancia fiscal y sus consecuentes sanciones, te recomendamos los siguientes consejos:

Siguiendo estos consejos y manteniendo una conducta fiscal responsable, puedes reducir significativamente el riesgo de caer en una discrepancia fiscal y enfrentar las sanciones correspondientes.

Escrito por Michel Aguilar.