En México, desde los inicios de la Ley Federal del Trabajo en 1970, se tenía contemplado a los trabajadores del hogar como empleados domésticos, tal como lo menciona el artículo 331:

Artículo 331.- Trabajadores domésticos son los que prestan los servicios de aseo, asistencia y demás propios o inherentes al hogar de una persona o familia.

Sin embargo, aunque la Ley Federal del Trabajo los incluía dentro de sus artículos, un trabajador del hogar carecía de derechos y condiciones laborales para garantizar así un trato justo y digno. Es hasta el 2019 que se reforman y adicionan varios artículos a la Ley Federal del Trabajo, estableciendo derechos y obligaciones relacionados al trabajador del hogar, por ejemplo:

- ▪ Prohibiendo la contratación de menores de 15 años.

- ▪ Establecer condiciones por medio de un contrato escrito.

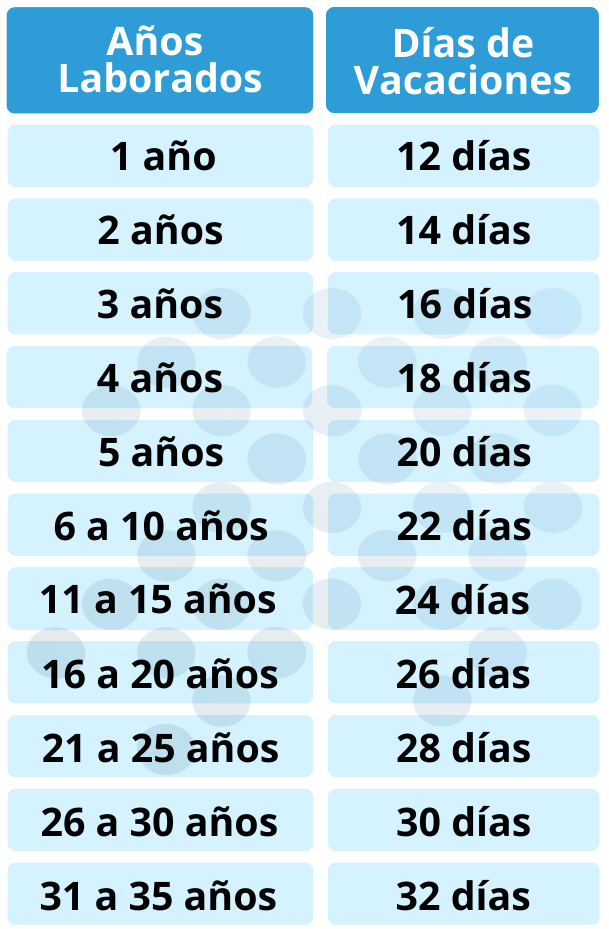

- ▪Prestaciones laborales, como vacaciones, prima vacacional, pago de días de descanso, aguinaldo, etc.

- ▪ Inscribir a la parte trabajadora al Instituto Mexicano del Seguro Social y pagar las cuotas correspondientes conforme a las normas aplicables en la materia.

El último punto es el que da pie a este blog, ya que establece la obligación del patrón ante otra entidad, como lo es el IMSS, esto con la finalidad de que los trabajadores del Hogar tengan acceso a lo siguiente:

-

- 》Servicio a la atención médica, hospitalarios y medicamentos.

- 》Incapacidad por enfermedad y maternidad.

- 》Invalidez y Vida.

- 》Retiro, Cesantía en Edad Avanzada y Vejez.

- 》Guarderías y Prestaciones Sociales.

- 》Riesgos de Trabajo: se refiere a la protección en el área de trabajo, proviene a futuros accidentes y enfermedades en las que pudiera estar expuesta el trabajador.

Esto puede ser un tema nuevo para los empleadores, ya que fungirán como patrones ante el Instituto Mexicano del Seguro Social. Podría pensarse que se trata de un tema complicado, pero la autoridad trata de que todo este tema sea sencillo para el empleador en temas como:

-

- ▪ Cuotas, se podrá realizar el ejercicio de las cuotas patronales a cubrir para cumplir con la obligación del nuevo esquema.

- ▪ Preguntas Frecuentes, se trata de resolver las diversas dudas que pueden surgir en relación del empleado y del empleador.

- ▪ Contacto, mantiene abierta la conversación por distintos medios, como llamadas, chat, correo electrónico y redes sociales.

Los requisitos necesarios para dar de alta a un trabajador del hogar son muy sencillos y son los siguientes:

- 》De la persona empleadora se necesita:

- ▪ CURP

- ▪ Correo electrónico

- ▪ Datos de contacto

- ▪ Domicilio

- 》De la persona Trabajadora del Hogar se necesita:

- ▪ Número del Seguro Social (NSS)

- ▪ CURP

- ▪ Domicilio

- ▪ Salario diario

- ▪ Días laborados

Todo esto se hace en línea y al concluir se obtiene un acuse para su pago. Si la persona labora regularmente los mismos días y percibe el mismo sueldo, se podrá solicitar que el acuse de pago llegue de forma automática, recordando que la fecha límite son los primeros 20 días del mes.

La obligación de asegurar a los trabajadores del hogar ante el IMSS inicio a partir del 2019 y para el 2024, se agregó el INFONAVIT, esto con la finalidad de que el trabajador también tenga derecho a contar con:

-

- ▪ Ahorro para vivienda

- ▪ Crédito para vivienda o compra de un terreno o la remodelación

- ▪ Construcción o remodelación de la vivienda

Para el INFONAVIT, la obligación del patrón es la de pagar el equivalente al 5% del salario con el que se le registró ante el IMSS. Es importante mencionar que no es necesario registrar un alta del trabajador, ya que está información se obtiene directamente del IMSS.

En caso de no dar de alta al trabajador, el patrón será acreedor a una multa por incumplir con esta obligación.