El Servicio de Administración Tributaria (SAT) anunció recientemente una prórroga para que los contribuyentes habiliten su Buzón Tributario. La nueva fecha límite será el 31 de diciembre de 2025, y el incumplimiento posterior a este plazo podría derivar en sanciones fiscales.

Desde el año 2020, la habilitación del Buzón Tributario se ha convertido en un requisito obligatorio para todas las personas físicas y morales inscritas en el Registro Federal de Contribuyentes (RFC). Sin embargo, están exentas de esta obligación las siguientes categorías:

Beneficios del Buzón Tributario

El Buzón Tributario es una herramienta clave diseñada para agilizar la comunicación entre los contribuyentes y el SAT. Entre los beneficios que ofrece destacan:

Proceso para habilitar el Buzón Tributario

Los contribuyentes interesados deben ingresar al portal oficial del SAT (sat.gob.mx), seleccionar la opción “Buzón Tributario” e iniciar sesión con su RFC y contraseña o e.firma. Una vez dentro, deberán completar el formulario correspondiente, proporcionando al menos un correo electrónico y un número de teléfono móvil como medios de contacto.

Esta prórroga es una oportunidad para que más contribuyentes se pongan al día con sus obligaciones fiscales y aprovechen los beneficios que ofrece esta herramienta digital.

En muchos negocios en México han realizado el cobro por comisión, por el simple hecho de pagar con tarjeta de crédito o débito. Lo cual se convierte en un abuso ante el consumidor, además en las disposiciones de la Ley Federal de Protección al Consumidor considerado ilegal, como dice en el artículo 10 establece que

“Los proveedores no pueden incrementar el precio de los bienes o servicios con base en el método de pago”

Además, en los bancos al realizar el contrato por el servicio de una terminal especifica que incluye comisiones, deberán ser un costo operativo propio y no del consumidor

¿Qué hacer si te cobran comisión al pagar con tarjeta?

Puedes acudir directamente a sus oficinas, usar su línea telefónica:

Teléfono del Consumidor: 55 5568 8722 o el 800 468 8722, o realizar la queja en línea a través de su portal PROFECO en Línea.

Si estas prácticas no se denuncian, es probable que los comercios continúen aplicándolas de manera indebida, afectando a más consumidores.

¡Recuerda! Si un negocio insiste en cobrarte comisión, tienes derecho a no completar la transacción y buscar alternativas.

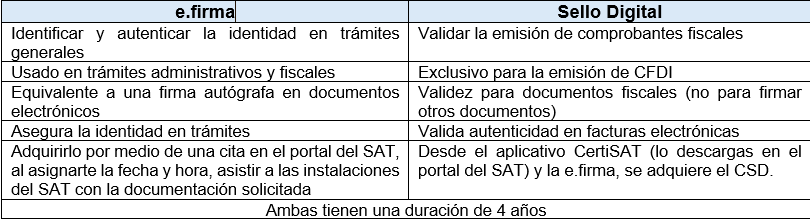

En México, estamos siendo testigos de importantes cambios fiscales relacionados con las tecnologías, diseñados para facilitar a los contribuyentes y empresas la presentación de sus ingresos y egresos ante el SAT, al mismo tiempo que se protege la información registrada. Como parte de estas medidas, se han creado dos herramientas clave: la e.firma y el sello digital, las cuales cumplen con funciones distintas y propósitos específicos. En este artículo te explicaremos qué son, para que nos sirven y cómo puedes obtenerlas.

Está conformado por dos archivos digitales .cer y el .key, únicamente puedes obtenerlos realizando una cita ante el SAT.

El punto .cer o certificado, este es como tal la identidad lo cual garantiza la autenticidad y la seguridad de los documentos firmados electrónicamente.

El .key o también llamado llave, es como su nombre lo dice, esta permite ingresar a la información.

La e.firma es ampliamente utilizada en diferentes trámites digitales ante el SAT y otras instituciones gubernamentales. Algunos ejemplos incluyen:

Este archivo debe obtenerse directamente en las oficinas del SAT.

Por último, se asigna una contraseña personal para proteger la e.firma. Es fundamental guardarla en un lugar seguro y accesible, ya que será necesaria para futuros trámites.

En cuanto al Certificado de Sello Digital o CSD es un certificado electrónico emitido también por el SAT, que permite a las empresas y contribuyentes emitir comprobantes fiscales digitales (CFDI) con plena validez y seguridad. A diferencia de la e.firma, que identifica a una persona o entidad en trámites generales, el CSD tiene un objetivo específico: autenticar la emisión de facturas electrónicas y documentos fiscales.

El uso del CSD es obligatorio para la emisión de facturas electrónicas en México. Cada vez que una empresa emite un CFDI, el CSD se utiliza para crear un “sello digital” que asegura la autenticidad del documento. Su uso es fundamental en:

El Certificado de Sello Digital (CSD) es un requisito esencial para emitir facturas electrónicas en México. Este trámite puede realizarse fácilmente en línea a través de la aplicación CERTIFICA (anteriormente conocida como SOLCEDI), sin necesidad de acudir presencialmente a las oficinas del SAT.

Con CERTIFICA, los contribuyentes tienen la posibilidad de gestionar sus trámites desde cualquier lugar, garantizando un proceso cómodo y eficiente.

https://www.gob.mx/sat/acciones-y-programas/certificado-de-sello-digital

https://portalsat.plataforma.sat.gob.mx/certifica/

Aunque la e.firma y el Sello Digital comparten una base tecnológica similar y ambas son emitidas por el SAT, tienen diferencias claras en cuanto a su propósito y uso

Debes tener en cuenta que tanto el Certificado de Sello Digital (CSD) como la FIEL tienen una vigencia de 4 años desde la fecha en que se tramitan. Por ello, es fundamental monitorear su fecha de expiración.

Cada uno de estos documentos incluye una clave o contraseña alfanumérica que es única y estrictamente confidencial.

Una vez que hayas completado estos trámites, será necesario esperar entre 24 y 48 horas para que el SAT actualice su listado de contribuyentes. Después de este periodo, ¡estarás listo para comenzar a timbrar!

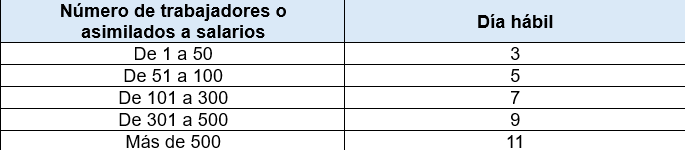

Sabias que, según el número de trabajadores que tengas laborando en tu empresa, será los días hábiles que tendrás para expedir el CFDI de nómina, esto se fundamenta en la regla 2.7.5.1. de la Regla Miscelánea Fiscal (RMF) vigente.

Los plazos que tenemos para expedir el comprobante de nómina, según el número de trabajadores o contribuyentes asimilados con los que cuenta la empresa, son los siguientes:

En cuyo caso, considerarán como fecha de expedición y entrega de tales comprobantes fiscales la fecha en que efectivamente se realizó el pago de dichas remuneraciones.

De no cumplir con los tiempos establecidos del SAT, podrás llevarte una sanción o multas por cada CFDI de cada trabajador, que no se haya cumplido correctamente

En FactureHoy, te ofrecemos un servicio integral de nómina que simplifica tus procesos y te permite enfocarte en lo que realmente importa: hacer crecer tu negocio. Con nuestra plataforma, podrás generar CFDI de manera rápida y segura, asegurando el cumplimiento de todas las normativas fiscales.

◇ Fácil de usar: Interfaz intuitiva para que gestiones tu nómina sin complicaciones.

◇ Soporte personalizado: Un equipo de expertos listo para ayudarte en cada paso.

◇ Actualizaciones constantes: Nos mantenemos al día con los cambios fiscales para que tú no tengas que preocuparte.

¡Contáctanos hoy mismo y descubre cómo podemos transformar tu administración de nómina!

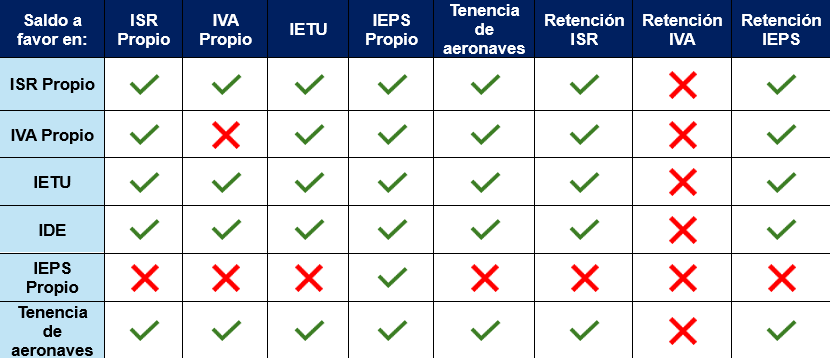

El término “compensación universal” ha sido utilizado principalmente en el ámbito fiscal. Específicamente, se refiere a una disposición dentro del sistema tributario mexicano que permitía a las personas físicas y morales (empresas) compensar sus impuestos a favor en contra de sus obligaciones fiscales que resultaban a pagar, como se muestra en la siguiente tabla:

En la Resolución Miscelánea Fiscal del 2024 se eliminó la compensación universal de saldos a favor generados hasta el ejercicio 2018 ya que se contaba con fecha límite del 17 de enero del 2024 para aplicar la compensación universal; esto significa que los contribuyentes ya no podrán aplicar estos saldos a favor para compensar otros impuestos federales.

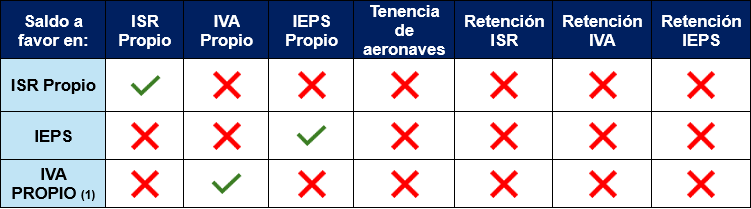

Actualmente, solo existe la compensación de saldos a favor contra saldos a cargo del mismo impuesto, de la siguiente manera:

Recordando que el saldo a favor de IVA propio se aplica contra el mismo IVA propio que surge a pagar posteriormente y a esta acción se le llama acreditamiento.

Ante las pocas opciones de como recuperar un saldo a favor, recuerda que siempre existe la opción de la devolución, asesórate correctamente y solicita tu saldo a favor, se podrá solicitar la devolución de impuestos dentro de los 5 años siguientes a la fecha en que se tenga la obligación de presentar la declaración de impuestos correspondiente.

Recuerda siempre cumplir con tus obligaciones fiscales, nosotros te ayudaremos a que estés más informado. También contamos con el mejor sistema de facturación, pregunta por nuestros servicios y paquetes.

Bibliografía

México, G. d. (13 de octubre de 2016). Compensación universal de saldos a favor. Obtenido de https://bit.ly/4dBbVgF

De acuerdo con la Resolución Miscelánea Fiscal (RMF) 2024 establece en base al artículo 29 y 29 Bis del Código Fiscal de la Federación (CFF), los proveedores de certificación de CFDI deben seguir procedimientos específicos para certificar los comprobantes fiscales. Entre sus obligaciones, destacan las siguientes:

》Los proveedores deben recibir los CFDI de los contribuyentes y validarlos conforme al Anexo 20 publicado en el Portal del SAT.

Estas medidas aseguran la validez y el correcto manejo de los CFDI, contribuyendo a la integridad del sistema de facturación electrónica en México.

Por ello, FactureHoy te ayuda a maximiza la eficiencia de tu facturación con nuestro soporte integral. Ofrecemos servicios que garantizan cumplimiento y precisión en cada documento. ¡Llama para más detalles!

Abrir un negocio en México implica una serie de obligaciones legales, fiscales y otros conceptos que debes considerar.

En primer lugar, decidir si tu negocio lo establecerás como persona física o como persona moral. En ambos casos, deberás realizar el registro ante el Servicio de Administración Tributaria (SAT) para obtener un Registro Federal de Contribuyentes (RFC). Este registro es necesario para cumplir con las obligaciones fiscales del negocio, así como para abrir una cuenta bancaria y poder operar.

El cumplimiento fiscal en México comprende un número importante de declaraciones y varios impuestos, algunos de los más comunes son:

Estos son algunos de los impuestos más relevantes en México, pero hay otros impuestos y contribuciones que pueden variar según la actividad económica y la ubicación geográfica.

Además de los impuestos, al abrir un negocio en México, también es necesario realizar pagos a diversas instituciones u organizaciones públicas. Estos pagos pueden variar dependiendo del tipo de negocio y del lugar donde se establezca, pero aquí hay algunos de los más comunes:

Es recomendable consultar con un contador o asesor fiscal para obtener asesoramiento específico según las características de tu negocio y tu situación particular.

¿Por qué el taxi NO debe desglosar IVA, mientras que el proveedor de plataforma digital (uber, didi, Cabify, etc) SI debe desglosar IVA?

El taxi, de acuerdo a la ley estatal es considerado un transporte de pasajero y de acuerdo al artículo 15 fracción V de la LIVA debe realizar la factura a tasa EXENTA de IVA

El proveedor de plataforma digital (Uber, Didi, Cabify, étc.) es considerado un servicio de alquiler, por ello estaría obligado a un desglose de IVA a la tasa del 16%

.

La discrepancia fiscal se refiere a que hay más erogaciones que ingresos, esto quiere decir que la información manifestada por el contribuyente en su declaración de impuestos es incorrecta; sí la autoridad fiscal detecta que lo declarado es equivocado, ya sea por ingresos no declarados, deducciones incorrectas o inconsistencias entre la información reportada y la información proporcionada por terceros (como empleadores o instituciones financieras).

Las sanciones o multas por discrepancia fiscal pueden ser:

Para evitar caer en una discrepancia fiscal y sus consecuentes sanciones, te recomendamos los siguientes consejos:

Siguiendo estos consejos y manteniendo una conducta fiscal responsable, puedes reducir significativamente el riesgo de caer en una discrepancia fiscal y enfrentar las sanciones correspondientes.

Escrito por Michel Aguilar.

El arrendamiento en México aplica a quienes son propietarios de bienes inmuebles como casas, edificios, departamentos, locales comerciales, terrenos o bodegas, y permiten a terceros utilizarlos a cambio de una renta periódica.

Características del Arrendamiento

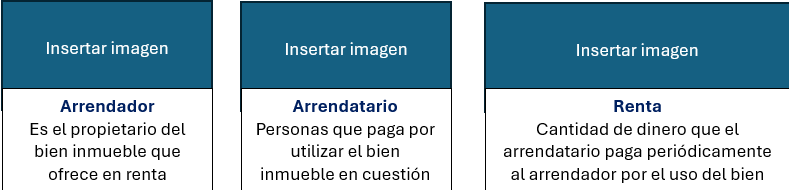

Conceptos:

¿Qué es el subarrendamiento?

El subarrendamiento es una práctica mediante la cual un arrendatario cede, total o parcialmente, el uso del bien inmueble que ha arrendado a una tercera persona, denominada subarrendatario, con el permiso previo y expreso del arrendador.

Responsabilidades principales de un arrendador

Obligaciones Fiscales

¿Qué gastos puedo deducir?

En caso de ser necesario deducir gastos, podrán aplicar los siguientes:

En cuanto las deducciones personales que aplican en la declaración anual se podrán deducir:

En caso de realizar esta actividad económica se recomienda buscar asesoría fiscal, ya que se pueden cumplir las obligaciones ante la autoridad de diversas formas.

Escrito por Michel Aguilar.